Исследование Aori: банковские услуги и кредитование для малого и среднего бизнеса 01.12.2014

Какую роль банковская сфера играет в формировании малого и среднего бизнеса в России?

С начала 2013 в России сохраняется непростая экономическая ситуация для ведения и развития малого бизнеса. Увеличение налоговых сборов в Пенсионный фонд в прошлом году повлекло к массовому закрытию мелких предприятий. По данным мониторинга «Ernst & Young», только 3,4% компаний малого бизнеса существуют на рынке более трёх лет. В 2014 году общеэкономическая в стране ситуация не улучшилась. События на Украине, введение санкций, снижение цен на нефть, рост курса основных валют, доллара и евро, а также обсуждение введения новых поправок – дополнительных налоговых сборов с малого бизнеса – в Налоговый кодекс – все эти факторы не могут не влиять на бизнес-ситуацию в стране и условия для ведения бизнеса. Как следствие, они оказывают влияние и на состояние рынка интернет-рекламы, ведь маркетинговые планы многих компаний оказываются пересмотрены или заморожены.

Но малый и средний бизнес продолжает существовать и развиваться в любых условиях, даже в крайне непростом 2013 году, согласно исследованию Aori и «Опоры России», количество индивидуальный предпринимателей в стране увеличилось на 25%.

Предметом нашего нового исследования стали взаимоотношения малого бизнеса и банковской сферы, оценка технологичности малого бизнеса и его присутствия в интернете.

Мы опросили 1500 предпринимателей, представителей компаний малого и среднего бизнеса. Для этого мы составили анкету из 12 вопросов, касающихся взаимоотношений малого бизнеса и банковского сектора.

Результаты опроса представлены на диаграммах в процентном соотношении от общего числа респондентов.

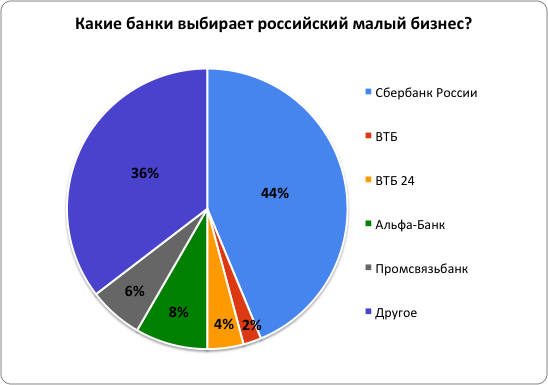

Вопрос 1. Услугами какого банка вы пользуетесь?

Как видно из диаграммы с результатами, российский малый бизнес чаще всего доверяет свои средства государственному "Сбербанку" (44%). Отчасти это объясняется экспансией "Сбербанка", он обладает самой большой сетью филиалов по стране. С другой стороны, владельцы частных бизнесов все ещё не вполне доверяют коммерческим банкам. ВТБ, чьи 60,9% принадлежат государству, и дочерний банк группы ВТБ – ВТБ24, специализирующийся на работе с частными лицами и кредитовании малого бизнеса, обслуживают только 6% ответивших, а крупнейшие частные банки страны "Промсвязьбанк" и Альфа набрали вместе 14%. Интересно, что 36% наших респондентов пользуются услугами банками не из пятерки перечисленных гигантов банковского сектора. Скорее всего, это коммерческие банки с меньшей капитализацией, сумевшие заинтересовать предпринимателя интересным маркетинговым предложением.

Вопрос 2. По каким критериям вы выбрали банк для вашей организации?

Надежность в нашей стране – фактор номер один. И хотя обесценивание денежных средств и ценных бумаг в 1991 году и дефолт 1998 года научили россиян не доверять никаким банковским организациям, при выборе банка его капитализация и опыт работы на рынке играет решающую роль. Так сказали 27% респондентов. Кроме того, важны комиссия за обслуживание юрлиц (это отметили 16%), количество филиалов (19%) и то, что этот филиал есть в вашем городе, а еще лучше в вашем районе (17%).

Вопрос 3. Менялся ли банк, где обслуживается ваша организация?

Выбор обслуживающего банка для малого предприятия – это операция, которая совершается один раз и навсегда. И если все-таки предприниматель порывает с банковской организацией, то только чтобы прочно "осесть" в другом банке. Только 3% экспериментировали с выбором обслуживающей организации, неоднократно меняя банки.

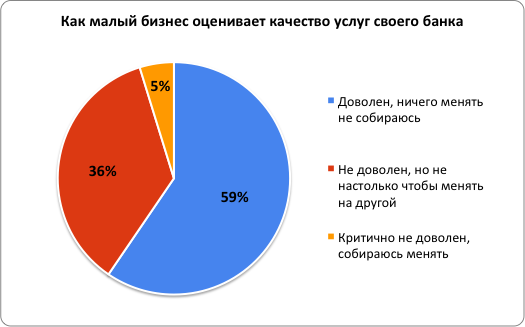

Вопрос 4. Довольны ли вы качеством услуг, предоставляемым вам банком?

Подавляющие большинство ответивших (95%) не намерено в ближайшее время менять обслуживающий их бизнес банк. Даже если они им не очень довольны – так ответили 36%. Эти результаты дополняют ответы на 3-й вопрос.

Важный фактор – изменение номера банковского счета может быть попросту неудобно для текущего ведения дел, поэтому многие предприниматели предпочитают оставаться со своим первоначальным выбором, а не искать банк с предположительно лучшими условиями обслуживания.

Вопрос 5. Какую из перечисленных ниже услуг вы используете?

Почти треть всех ответивших использует в работе интернет-банкинг. Обслуживание расчётного счета организации и расчётно-кассовое обслуживание используют 20% и 22% соответственно. Популярность использования интернет-банкинга малым бизнесом предсказуема, ведь многие операции, совершаемые через интернет-банк, облагаются меньшей комиссией, чем совершаемые с помощью сотрудника банка в одном из его филиалов. Объяснение простое – сотруднику, в отличие от интернет-приложения, которым является онлайн-банк, нужно платить зарплату, и скорее всего ещё оплачивать аренду здания, где базируется филиал.

Самые интересные цифры связаны с кредитованием. Более 15% опрошенных сказали, что пользуются теми или иными услугами банковского кредитования. И чаще всего берут средне- или долгосрочные кредиты, что свидетельствует о потенциале этих компаний для дальнейшего развития и расширения бизнеса.

Вопрос 6. Используете ли вы систему дистанционного банковского обслуживания?

Более половины респондентов использует системы дистанционного банковского обслуживания, а, проще говоря, онлайн-банкинг и мобильный банкинг. Хотя кроме этих двух самых распространённых форм существует ещё много разных банкингов, которых объединяет одно – пользуясь ими, для выполнения операций не нужно приходить в отделение банка.

57% активно используют онлайн-банкинг, 27% используют его нерегулярно и только 16% ещё не открыли для себя все плюсы от возможности делать переводы, не отрывая глаз от экрана, а рук от клавиатуры. Но мы уверены, что и эти 16% подтянутся в ближайшее время.

Малый и средний бизнес хочет быть мобильным, и дистанционные системы управления – их количество, качество и постепенно, но быстро растущая популярность – во многом этому способствуют. Если обычный клиент (физическое лицо) может, например, оформить вклад с большим процентом только через онлайн-банк, то для юридических лиц использование онлайн-банкинга монетизируется в меньшую комиссию за ведение счета и разные приятные бонусы. А у малого бизнеса каждая копейка на счету. Так что малый бизнес будет все чаще отдавать предпочтение дистанционному обслуживанию. Добавим к этому, что интернет-технологии развиваются и степени защиты онлайн-переводов усиливаются, а способы шифрования становятся ещё сложнее.

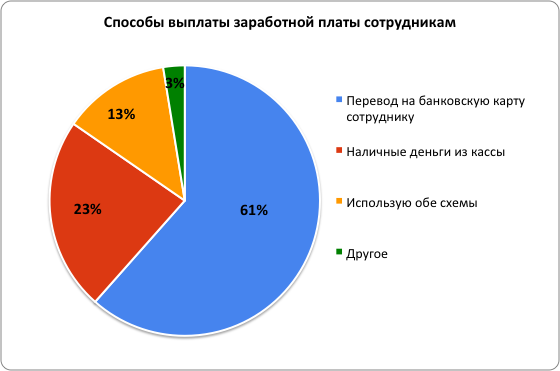

Вопрос 7. Каким образом вы осуществляете перевод заработной платы вашим сотрудникам?

В век, когда Папа Римский отправляет твиты с Айпада, зарплата в конверте – одновременно и пережиток, и неявный признак мухлежа с налоговой отчетностью. Хотя банковским карточкам доверяют не все, и кто-то по старинке предпочитает пересчитать зарплату после получки. 61% выплачивает зарплату своим сотрудникам на карточку. Это свидетельство того, что технологии, связанные с банковскими карточками уже не смущают предпринимателей, и являются шагом к большей прозрачности и мобильности бизнеса.

Вопрос 8. Сталкиваетесь ли вы с необходимостью получения кредита на развитие вашего бизнеса или поддержание его текущей ситуации?

Вопрос 9. В случае возникновения необходимости в дополнительных денежных ресурсах для бизнеса, каким образом вы предпочитаете их получать?

41% ответивших рассматривают кредит в качестве источника пополнения денежных средств на развитие и поддержание бизнеса. Но ещё больше предпринимателей не пойдет в банк за кредитом, а достанет необходимые средства из собственного кармана – 43% сказали, что компенсируют нехватку средств из личных накоплений. И ещё 14% займут, но не у банка, а у родственников и знакомых.

Важнее другие цифры. Ведь кредит – у банка или родственника – предприниматели берут для развития своего бизнеса. Малый бизнес хочет и готов развиваться. А 2% даже готовы привлечь для развития сторонних инвесторов.

Вопрос 10. Получали ли вы корпоративный банковский кредит для вашего бизнеса?

Корпоративное кредитование – это вид кредитования малых предприятий, при котором источником погашения кредита прибыль от деятельности предприятия. Выдаются подобные кредиты в том числе и без залога (зависит от годовой выручки предприятия) и на создание бизнеса.

Почти 20% пользовались корпоративным кредитом, а 12%, чей бизнес развивается наиболее активно, делают это регулярно. 62% не прибегало к услугам кредитования, что, скорее всего, свидетельствует от нежелании предпринимателей в тяжелый экономический период обременять себя выплатами по кредитам и ждут лучших времен. 19% хотели бы взять кредит, но увы, не смогли предоставить банкам подтверждение своей кредитоспособности.

Вопрос 11. В чем основная сложность получения кредита для малого/среднего предприятия?

Высокие проценты ставки по кредитам (36%) и бюрократия (58%) – вот два самых трудных для преодоления барьера для малого бизнеса. Действительно, многие банки предпочитают осторожничать в том, что касается выдачи кредитов, и для предпринимателей сбор документов, доказывающих финансовую состоятельность предприятия, может оказаться неподъёмным камнем.

Вопрос 12. Как вы оцениваете изменения в работе банков с кредитованием малых и средних предприятий за последний год?

75% респондентов заявили, что условия кредитования за последний год не изменились. 6% (кому, возможно, удалось взять кредит на выгодных условиях) сказали, что ситуация улучшилась, а для 19% (кому, вероятно, не посчастливилось с кредитом) она стала только хуже.

Как мы видим из результатов исследования, более половины предпринимателей малого и среднего бизнеса пользуется дистанционными средствами банковского обслуживания – присутствие бизнеса в интернете высоко и будет расти. Более 60% респондентов переводят заработную плату своим сотрудникам на банковскую карту, а значит, бизнес хочет быть более технологичным и мобильным и растёт его доверие к технологиям.

15% наших респондентов рассказали, что в той или иной форме пользовались банковским кредитованием, 5% из них брали кредиты на долгий срок. Респонденты готовы брать кредиты, занимать у друзей и родственников и использовать личные сбережения, чтобы развивать свой бизнес. Это не может не обнадёживать. То, что малый бизнес берет кредиты на долгие сроки свидетельствует о потенциале дальнейшего развития предприятия. Интернет все чаще воспринимается как друг, товарищ и верный инструмент продвижения бизнеса. А развитие и продвижение – это в первую очередь вложения в маркетинг и рекламу.

Хотите узнать больше про один из самых действенных методов быстрого привлечения клиентов из интернета? Эта статья вам поможет. В ней мы расскажем:

- что такое контекстная реклама (контекст) и как она работает;

- какие виды контекстной рекламы существуют;

- от чего зависит цена контекстной рекламы;

- каковы функции ключевых слов;

- зачем нужна аналитика контекста.

Чтобы вам было проще во всём разобраться, мы собрали основные понятия из области контекстной рекламы в своеобразный «словарь», а также последовательно описали процесс настройки кампаний и управления ими.

В современном цифровом мире гораздо проще вести маркетинговую кампанию в интернете, учитывая большое количество методов продвижения, в том числе и бесплатных. Но в то же время доступность интернет-маркетинга означает чрезвычайно высокую конкуренцию.

В этой статье мы расскажем, какие методы помогут выделиться среди известных брендов и обойти прямых конкурентов в вашей нише.

Мы рады вам сообщить, что у дополнительных ссылок в режиме Standard появились описания.

Если вы хотите увеличить трафик на свой сайт, будь то информационный портал или интернет-магазин, вам нужно позаботиться о его продвижении, т. е. о привлечении посетителей из интернета. Основными способами продвижения сайтов являются контекстная реклама и поисковая оптимизация (SEO).

Читайте статью, чтобы узнать:

- в чем плюсы контекста по сравнению с другими методами продвижения;

- за счет чего контекст помогает увеличивать трафик на сайт;

- как сочетаются SEO и контекстное продвижение сайтов.